AI企業スコアリング分析ツール「格付急変先ビュー」

金融機関の業務の精度向上や業務の効率化を実現するため、様々なデータを収集しAIを活用したデータ利活用の一環として、AI企業スコアリング分析ツール「格付急変先ビュー」を提供します。

従来の与信業務では、企業の経営状況の急激な悪化の予測や迅速な対応が難しく、AI企業スコアリング分析ツール「格付急変先ビュー」を導入することで、「正常先」からの急変を高い精度で可視化し、急変の要因となるデータの推移グラフを利用して、融資先へのフォローや対策を行うことが可能になります。

格付急変先ビューが解決する課題

金融機関が企業の経営状況の急激な悪化をとらえることが難しく、正常先の融資先に対してフォローが遅れ、十分な対策を行うことが困難な状況です。

倒産件数が増加傾向にある昨今、企業の経営状況悪化の予兆発見と早期対策フォローは重要な課題となっています。

-

急激に経営状況が悪化する融資先の判断が難しい

- 経験が浅く、渉外活動にあたり企業状況のイメージがわかない

-

スキル継承の難易度が高く属人化している

-

業績悪化要因が多様化し高いスキルが必要

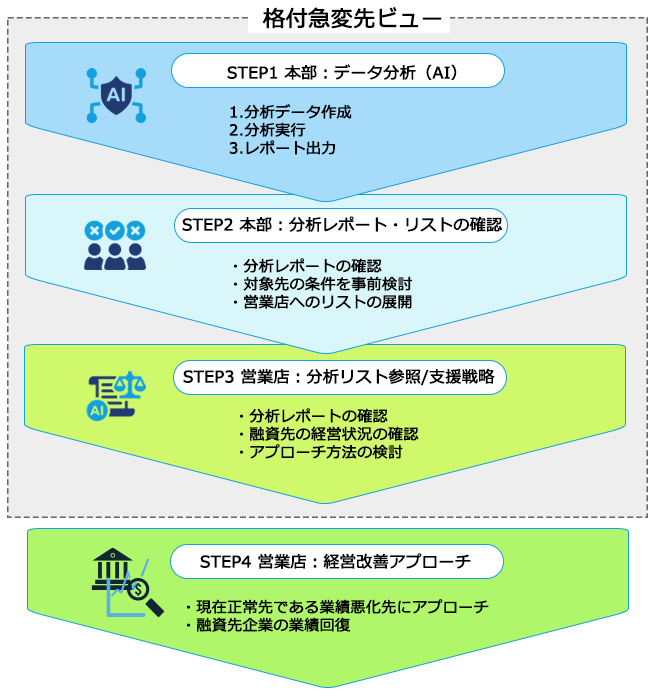

ご利用イメージ

AI企業スコアリング分析ツール「格付急変先ビュー」は、PC環境で稼働しAIデータを活用した企業スコアリング分析リスト・分析レポートを通じて、経営状況急変が予測される融資先へのアプローチに役立てることが可能です。

一般的な格付システムと異なり1年に1回の更新ではなく、月次で評価することができ、いち早く経営悪化が懸念される融資先へのアプローチが可能です。

期待効果

日常的に行う融資先の状況・状態の確認にAI企業スコアリング分析ツールを活用することで、多忙な渉外担当者が見落としてしまっている融資先の急速な業績悪化の予兆を検知することができます。

それにより、渉外員は融資先の状態をいち早く確認でき、融資先は業績悪化への倒産リスク分析として、早期の対策が可能になります。また金融機関は融資先の業績改善により信用コストの増加を防ぐことができます。

- 業績悪化への早期対応

・金融機関がサポートすることで融資先が最悪の状況を免れ回復できます。

・業績が好転したことにより資金面のニーズが向上。

-

渉外員の担当する企業への貢献満足度向上

・正常先だった融資先の急変に気付くことができる。

・融資先コンタクトで状況のヒアリングを行うキッカケにできる。

・業績悪化傾向の融資先に対する対応策の提案ができる。

・融資先から信頼を得られ、業績好転による追加融資の可能性が広がる。 -

信用コストの増加防止及び地域活性化を担う企業への貢献

・融資先倒産に伴う貸倒損失の防止。

・融資先業績悪化に伴う預金、預り資産の減少防止。

・地域社会における雇用先減少、失業者増加など、地域へのマイナス影響の防止。

AI企業スコアリング分析ツール 格付急変先ビューについて

格付急変先ビュー分析モデルは、分析用のデータ作成ツールと分析実行ツールを提供、可視化ビューでは分析レポート作成ツールを提供します。

格付急変先ビュー分析モデル導入サービスでは、分析モデル導入時に、各金融機関の環境に応じて分析パラメータのチューニング支援などの利用開始の支援を実施します。

- 商品内容:

1.格付急変先ビュー分析モデル

2.可視化ビュー

-

提供サービス:

1.格付急変先ビュー分析モデル導入サービス

2.格付急変先ビュー分析モデルサポートサービス

ご参考事例(予測モデル精度)についてご興味がある方は、お問い合わせください。

トピックス

-

絞り込みの結果、データがありません。

-

2025.09.19

ニュースリリース

金融機関の与信業務において、AIで融資先の経営状況を予測し、「正常先」からの急変対応が可能に